今年から『やよいの青色申告オンライン』を初めて使い始めたあなた。

メインの仕訳の登録は順調ですか?

簿記の知識がなくても『かんたん取引入力』から入力すれば簡単!と聞いて、いざ入力にチャレンジしてみたら壁にぶち当たってませんか?

ここでは、必ず処理しなければならない売上関係の取引について『かんたん取引入力』にはどう入力すればいいかを、詳しくみていきます。

【A】売上が確定したと同時に入金があった場合

具体的なケースとしては、店舗で商品を販売して、購入した人が現金で払った場合がイメージしやすいですかね。

【例】2018/4/30に、A社から50,000円の売上の入金がZ銀行の普通預金にあった。この時、源泉徴収税額5,105円と振込手数料324円が差し引かれ、入金額は44,571円だった。

引用元:弥生㈱

- 「収入」タブ を選択

- 取引日:2018/4/30

- 科目:売上(A社) ⇒ 「売上」を選択してもいいが、売上の補助科目に設定している「A社」を選択しておくと、「レポート・帳簿」→「残高試算表・推移表」で取引先ごとの売上高を数値で見ることができます。

- 取引手段:普通預金(Z銀行)

- 摘要:自由に入力

- 取引先:A社 ⇒ ここに取引先を入力しておくと、「レポート・帳簿」→「取引先別損益レポート」で取引先ごとの売上高をグラフで見ることができます。源泉徴収税額がある場合は取引先は必須になります。

- 金額:50,000 ⇒ 入金された金額ではなくて、売上金額を入力します。

- 手数料負担:「自己負担」を選択 ⇒ 「取引手段」で預金関係を選択すると、手数料負担欄が表示されます。

- 振込手数料: 324 ⇒ 「手数料負担」で「自己負担」を選択すると、振込手数料欄が表示されます。

- うち源泉徴収税額:5,105 ⇒ 自動で計算してくれます。違っていたら、手入力で修正しましょう。

【B】売上が確定した後に入金があった場合

【例】2018/4/30に、A社への50,000円の売上が確定した。(源泉徴収税額 5,105円)

2018/5/31に、A社から44,571円の入金がZ銀行の普通預金にあった。(振込手数料324円自己負担)

売上が確定したとき

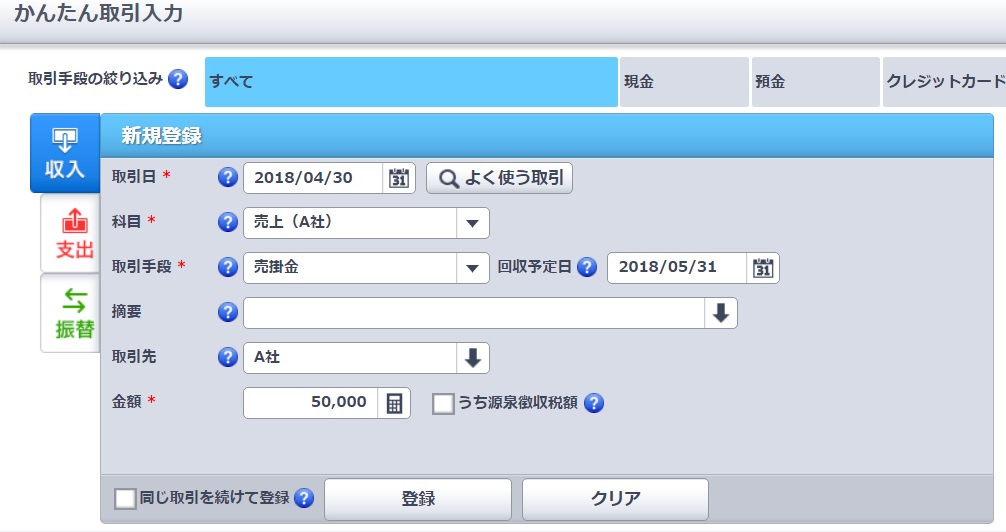

引用元:弥生㈱

- 「収入」タブ を選択

- 取引日:2018/4/30

- 科目:売上(A社) ⇒ 「売上」だけを選択してもいいが、売上の補助科目に設定した「A社」を選択しておくと、「レポート・帳簿」→「残高試算表・推移表」で補助科目ごとの売上高を数値で見ることができます。

- 取引手段:売掛金

- 回収予定日:2018/5/31 ⇒ 「取引手段」で「売掛金」「未収金」を選択すると回収予定日欄が表示されます。特に入力しなくてもいい。

- 摘要:自由に入力

- 取引先:A社 ⇒ ここで選択した取引先で、「レポート・帳簿」→「取引先別損益レポート」で取引先ごとの売上高をグラフで見ることができます。また、ここで選択した取引先が売掛金・未収金の補助科目にもなるので、「レポート・帳簿」→「売掛帳」で補助科目ごとの売掛金・未収金の残高を数値で見ることができます。

- 金額:50,000 ⇒ 売上金額を入力します。

- うち源泉徴収税額:5,105 ⇒ 自動で計算してくれます。違っていたら、手入力で修正しましょう。

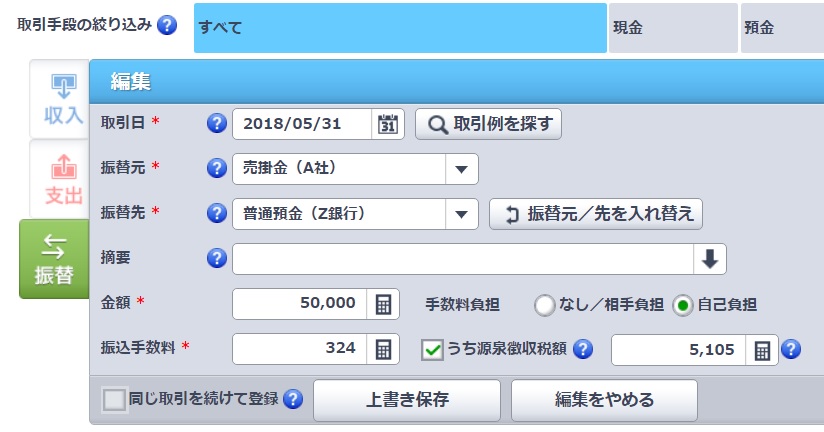

入金がされたとき

引用元:弥生㈱

- 「振替」タブ を選択

- 取引日:2018/5/31

- 振替元:売掛金(A社) ⇒ 売上確定時に入力した取引先を選択します。

- 振替先:普通預金(Z銀行)

- 摘要:自由に入力

- 金額:44,895 ⇒ 売上が確定した時に源泉徴収税額を入力したので、入金された時には源泉徴収税額を差し引いた金額を入力します。

- 手数料負担:「自己負担」を選択 ⇒ 「振替元」「振替先」で預金関係を選択すると、手数料負担欄が表示されます。

- 振込手数料: 324 ⇒ 「手数料負担」で「自己負担」を選択すると、振込手数料欄が表示されます。

- うち源泉徴収税額:なし ⇒ 売上が確定した時に源泉徴収税額を入力したので、入金された時には入力しません。

源泉徴収税額の入力について

ちなみに、源泉徴収税額を「売上が確定した時」ではなくて「入金がされた時」に入力してもOKです。(下図参照)

引用元:弥生㈱

引用元:弥生㈱

ただ、年度をまたぐ(12月以前に確定した売上の入金が1月以降にされた)場合に、源泉徴収税額は売上が確定した年に含める必要があります。

そのため、いつもは入金された時に源泉徴収税額を入力していたとしても、年度をまたぐものの時だけは源泉徴収税額を売上が確定した時に入力することになります。

これだとややこしいので、年度をまたぐまたがないに関係なく同じ処理をするほうが余計な混乱をせずにすみますよね。

なので、ここでは「売上が確定した時」に源泉徴収税額を入力する方法を選択しています。

源泉徴収税については別の記事でも詳しく書きますので、そちらを参考にしてください。

売掛金・未収金が入金された時限定の処理について

仕訳の入力には、同じような仕訳をコピーしたり、「よく使う取引に登録」したりと効率的な方法がいろいろあります。

売掛金や未収金の場合はそれ以外に特有の機能があるので、その手順を簡単に紹介します。

引用元:弥生㈱

- かんたん取引入力画面で、一番上の段にある「取引手段の絞り込み」の「売掛・未収」で「売掛金(A社)」を選択します。

- 下段の取引の一覧に「売掛金(A社)」に該当するものが抽出されます。

- その一覧の中から、今回の入金額と見比べたり回収予定日を参考に絞りこんだりして、どの売上に対する入金かを特定します。

- 特定できたら、その行を選んで「回収取引を入力」をクリックします。

- 選んだ売上の仕訳に対する入金の仕訳を、ある程度作って画面に表示してくれます。(この時、回収予定日が入金の取引日として処理されます。)

- 表示された入金画面の取引日や金額があっているかや、振替先、摘要を入力して入金の仕訳は完成です。

この方法は、入金の処理をスピードアップするというよりは、この入金に該当する売掛金がきちんと処理されているかどうかや、入金額と売上金額に差がないかをチェックするといった側面が強い感じですね。

例えば、入金額は売上金額から振込手数料が引かれていたのに、振込手数料をおりこまずに入金処理してしまうと残高がおかしくなってしまいますよね。

他にも、回収予定日が過ぎているのに入金がないといったことにも気づくきっかけになります。

少し回りくどい処理に感じるかもしれませんけど、売上代金の回収は事業をしていく上でとても重要なことです。

それを意識するためにも、この処理になれるといいかもしれませんね。

売上の処理をするにあたって

期中も原則にあわせて発生主義で仕訳をする前提で説明しましたが、決算の時だけ厳密に発生主義に基づいて仕訳する方法をとってもOKです。

期中は入金された時に売上を計上(【A】の処理)して、決算の時だけ入金は翌年度の1月以降でも年内に売上が確定したものについては売上の計上(【B】の処理)をすれば、年度単位でみれば同じ結果になりますからね。

ただ、源泉徴収税額の処理と同じで、決算時だけ特殊なことをするよりも決算を意識せずに毎回同じ処理をしていくほうが、私は混乱しないですね。

ここは、人それぞれの好みだったり考え方次第です。

また、取引先や売上の内容によっては振込手数料や源泉徴収税額などが差し引かれて、売上金額が入金されることがあります。

こういったケースをふまえて今回は説明しているので、自分で処理する時に関係ある部分を参考にしてみてください。

ここをおさえておけば、あとは同じように処理すればいいだけです。

とはいうものの、最初に間違った処理をしてしまうとそれを毎月流用していくことになるので、最初が肝心とも言えますよね。

『やよいの青色申告オンライン』ではレポートや帳簿も充実しています。

売上の処理がある程度終わったら、定期的に「レポート・帳簿」→「売掛帳」で補助科目ごとの売掛金の残高を管理したり、「レポート・帳簿」→「取引先別損益レポート」で取引先ごとの売上高を把握して、事業運営に役立てていきましょう。