クラウド型の会計ソフトは、比較的簿記の知識がない初心者でもとっつきやすい作りになっています。

そう耳にして、開業後、税理士に頼まず『やよいの青色申告オンライン』を使って自分で帳簿をつけることを決めたあなた。

「え~!!何のこと??」と出鼻をくじかれていませんか?

まずインストールして、初期設定にとりかかって、、、期首残高??

簿記の知識がないあなたには、何を入れたらいいのかよく分からなくて戸惑いますよね。

そんなあなたのために、ここでは期首残高について、詳しく解説していきます。

そもそも期首残高って、いつの残高のこと?

個人事業主の場合は1月1日から12月31日までが会計期間(利益を集計する期間)なので、1月1日が『期首』になります。

つまり1月1日開始時点(あるいは前年の12月31日終了時点)の残高を入力すればいいわけですね。

開業した日が1月1日ではなく年の途中の場合には、開業した日の残高ということになります。

『1月1日時点の残高』という表記が一般的にされますが、誤解されることがあるので、あえてここでは『12月31日終了時点の残高』ということにします。

基本的に、前年の『期末残高』と今年の『期首残高』は同じなので。(『元入金』は例外)

特に年の途中で開業した場合、開業した日が4月15日だとすると、期首残高は4月15日の取引がされる前の残高なので、『4月14日終了時点の残高』といったほうがイメージしやすいですよね。

下図の預金の例でいうと、4月14日の235,000円が『期首残高』になります。

ちなみに、利益は会計期間で集計して、次の会計期間には持ち越されずリセットされるので、損益計算書(PL)の期首残高はすべてゼロとなり入力する必要はありません。

期首残高は、貸借対照表(BS)だけ入力することになります。

損益計算書(PL)と貸借対照表(BS)

損益計算書(PL)と貸借対照表(BS)について簡単に説明しておきます。

損益計算書(PL)--- 売上 - 費用 = 利益

貸借対照表(BS) --- 資産 = 負債 + 資本

損益計算書(PL)はイメージがしやすいですよね。

ここでは、期首残高を入力しなければならない貸借対照表(BS)をみてみます。

現預金、売掛金、土地、建物などといった『資産』は、借入金や買掛金などの『負債』と資本金などの『資本』で調達した資金から得たものになります。

『負債』と『資本』を使って『資産』を獲得しているので、資産 = 負債 + 資本 という図式が成り立つんですね。

また、損益計算書(PL)が期間で集計するものに対して、貸借対照表(BS)はある時点での状態を表しています。

期首残高を設定するタイミング

期首残高は、会計ソフトを使い始めたら最初に必ず設定しておかなければならないものでもありません。

ある程度仕訳を登録してみてからでも問題ありませんし、そのほうがかえって設定した残高の間違いに気づきやすいかもしれません。

売掛金や買掛金などの期首残高がそもそも分からない場合には、ある程度仕訳を登録すると支払や入金のサイクルが見えてきて、期首残高が分かることもありますよ。

期首残高にいれる数字はどうやってはじき出す?

次に、具体的に『期首残高』に入れる数字は、どこを見れば分かるかです。

開業したばかりなんだから、『期首残高』はゼロでいんじゃないの?と思うかもしれませんね。

でも、開業したばかりでも、元手がないと事業はできませんよね。

ある程度の現預金を自分の口座から調達したり、自家用車を事業で使う車として共用したり。

では、貸借対照表(BS)の各項目ごとにみていきましょう。

現金・預金

先ほど少し触れましたが、預金は通帳をみれば残高が載っていますので、簡単ですね。

一方、現金は開業するまで残高の管理なんてしてませんよね。

開業した後もプライベートと財布を分けて残高の管理をしていないと、期首残高を設定するのは少し厄介です。

プライベートと事業で財布を分けて管理している場合

開業した時点で事業用の財布に準備していたのであれば、その金額が期首残高になります。

開業した後に、預金口座から引き出して事業用の財布に補充したのであれば、期首残高はゼロになります。

原則としては、プライベートと事業で財布を分けて管理することが望ましいですね。

プライベートと事業で財布を分けていない場合

この場合は、期首残高を出すために事前にいくつか作業が必要になります。

まず最初に、事業に関わる現金の出入りについて仕訳を登録します。

ある程度入力したら、『現金出納帳』で残高を確認します。

- 現金の残高がプラスの場合

もし、現金の残高がプラスになっていれば、期首残高はゼロで問題ありません。

ただ、プラスの金額があまりに自分の手元の現金と差があるようだったら、銀行に預け入れていたり、プライベートで使っている可能性が高いです。

自分の手元の現金に近い現実味のある金額になるように調整しましょう。

- 現金の残高がマイナスの場合

現金の残高がマイナスだったら、通帳を確認して現金を引き出しているものを探します。

普通に考えて、手元に現金がないのに支払いはできないので、残高がマイナスになることはありませんよね。

ということは、どこかしらの預金口座から引き出した現金で支払っているはずです。

なので、預金口座から引き出した現金のうちのどれかを、事業用の財布に補充したと考えて仕訳を登録します。

それで現金の残高がマイナスになる部分がなくなれば、期首残高はゼロのままでいいです。

それでもマイナスが解消されない場合には、開業日以前に引き出した現金も事業用の財布に補充する必要があります。

その場合、開業日以前に引き出した現金が期首残高になります。

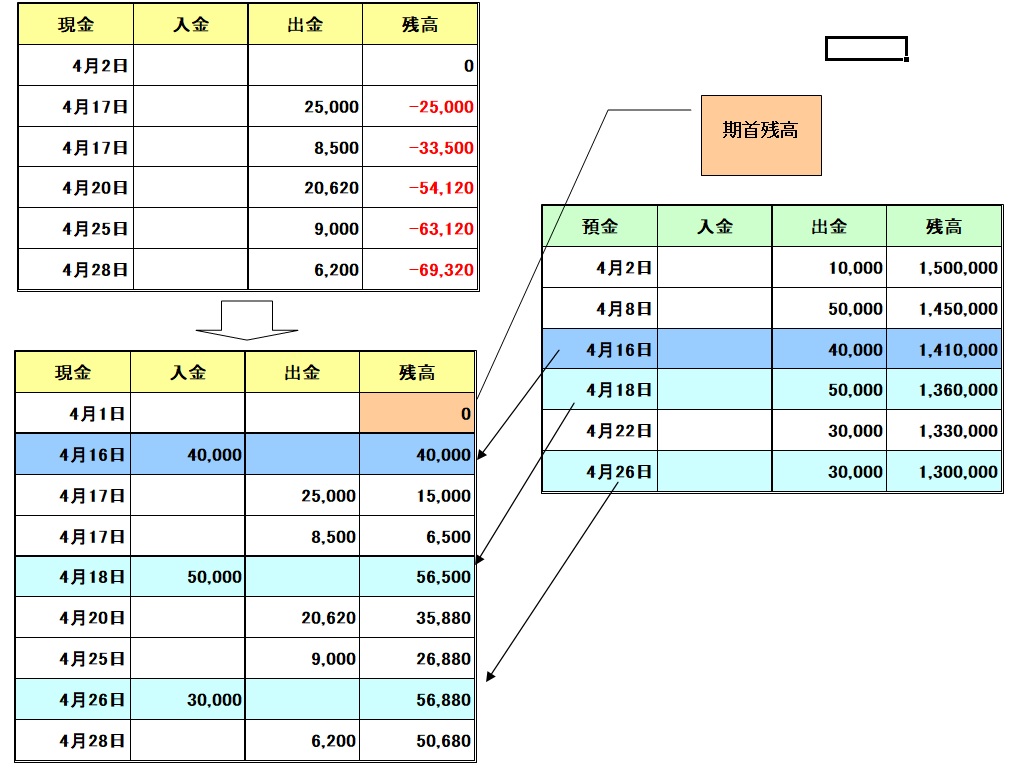

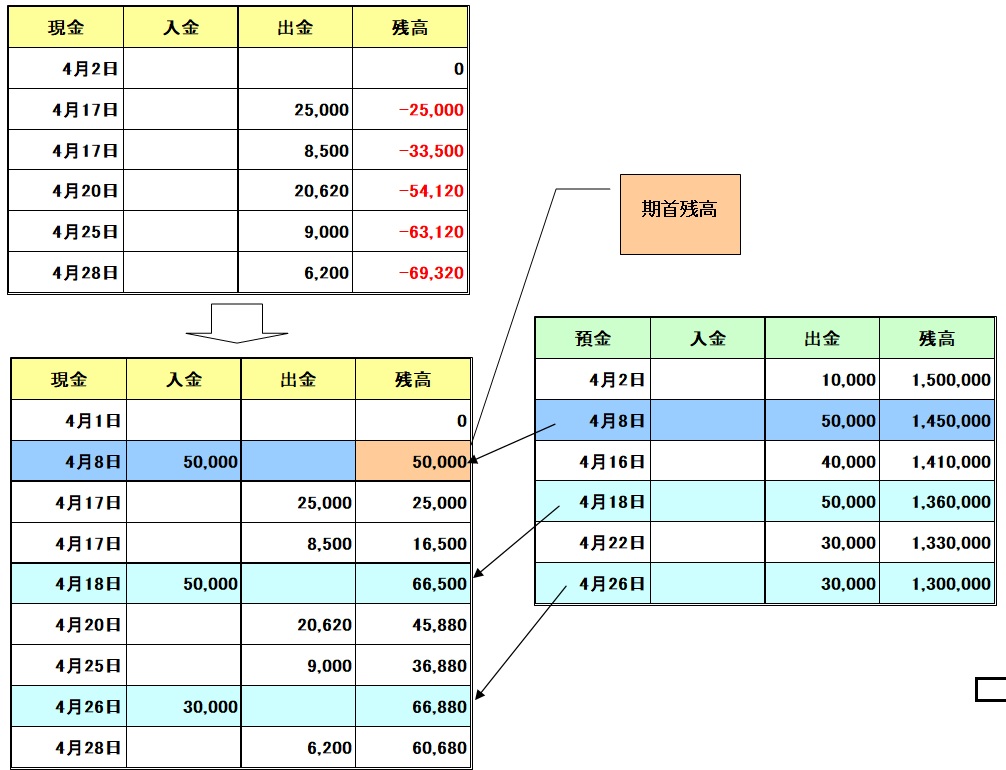

言葉だけでは分かりにくいので、具体的な例をみてみましょう。

前提として、開業日は4月15日にします。

現金で支払ったものの仕訳を登録した時点では、現金の残高が69,320円のマイナスでした。

預金口座から現金を引き出したもののうち、水色部分を事業用の財布に補充した処理をします。

- 期首残高がゼロになる場合

青色部分の4月16日の40,000円を事業用の財布に補充した仕訳を登録すると、現金の残高が全てプラスになります。

この場合は、期首残高はゼロになります。

- 期首残高がゼロではない場合

青色部分の4月8日の50,000円を事業用の財布に補充しないと、現金の残高が全てプラスになりません。

この場合は、期首残高は4月8日に引き出した50,000円になります。

売掛金

開業日より前に商品やサービスを提供したもので、開業日までに入金がされていないものが期首残高になります。

前払費用

開業日より前に、開業日以降の期間にもまたがる費用を支払った場合に、開業日以降の期間分の費用が期首残高になります。

保守費用や保険料などが該当します。

例えば、

- 開業日が2018年4月15日

- 2018年1月15日に事務所の火災保険料として 300,000円を支払った

- 保険期間は、2018年1月15日から2020年1月14日までの2年間

このようなケースでは、保険期間の2年間(24ヵ月)のうち開業日以降に関わる期間が21カ月残っているので、前払費用の期首残高は 262,500円になります。

計算式: 300,000円÷24ヵ月×21ヵ月=262,500円

固定資産

開業日より前に購入した固定資産については、期首残高の計算が複雑な部分も多いので、最寄りの税務署に問い合わせるのが確実です。

個人事業主の場合によくあるのは、自家用車を事業にも使おうとするケースですね。

買掛金・未払金

『買掛金』の期首残高は、開業日より前に商品やサービスを提供するために必要な材料などを仕入れたもののうち、開業日までに支払いをしていないものになります。

『未払金』の期首残高は、開業日より前に購入した備品やサービスのうち、開業日までに支払いをしていないものになります。

短期借入金・長期借入金

開業日より前に契約した借入金の期首残高は、借入金の返済予定表などを参考にして、開業日の前日の残高を入力します。

元入金

資産と負債の各項目に該当する金額を一通り入力したら、資産と負債に差がありますよね?

その差額が、元入金の期首残高になります。

というのも、期首残高を全て入力した時点で、『資産=負債+資本』になっていなければなりません。

基本的に個人事業主の資本は元入金だけなので、資産と負債の差額が元入金の期首残高ということになります。

『やよいの青色申告オンライン』での期首残高の設定方法

『やよいの青色申告オンライン』では、期首残高の設定方法が2つがあります。

普通に期首残高を入力する方法と、自分が指定する日の残高を入力して期首残高を逆算する方法です。

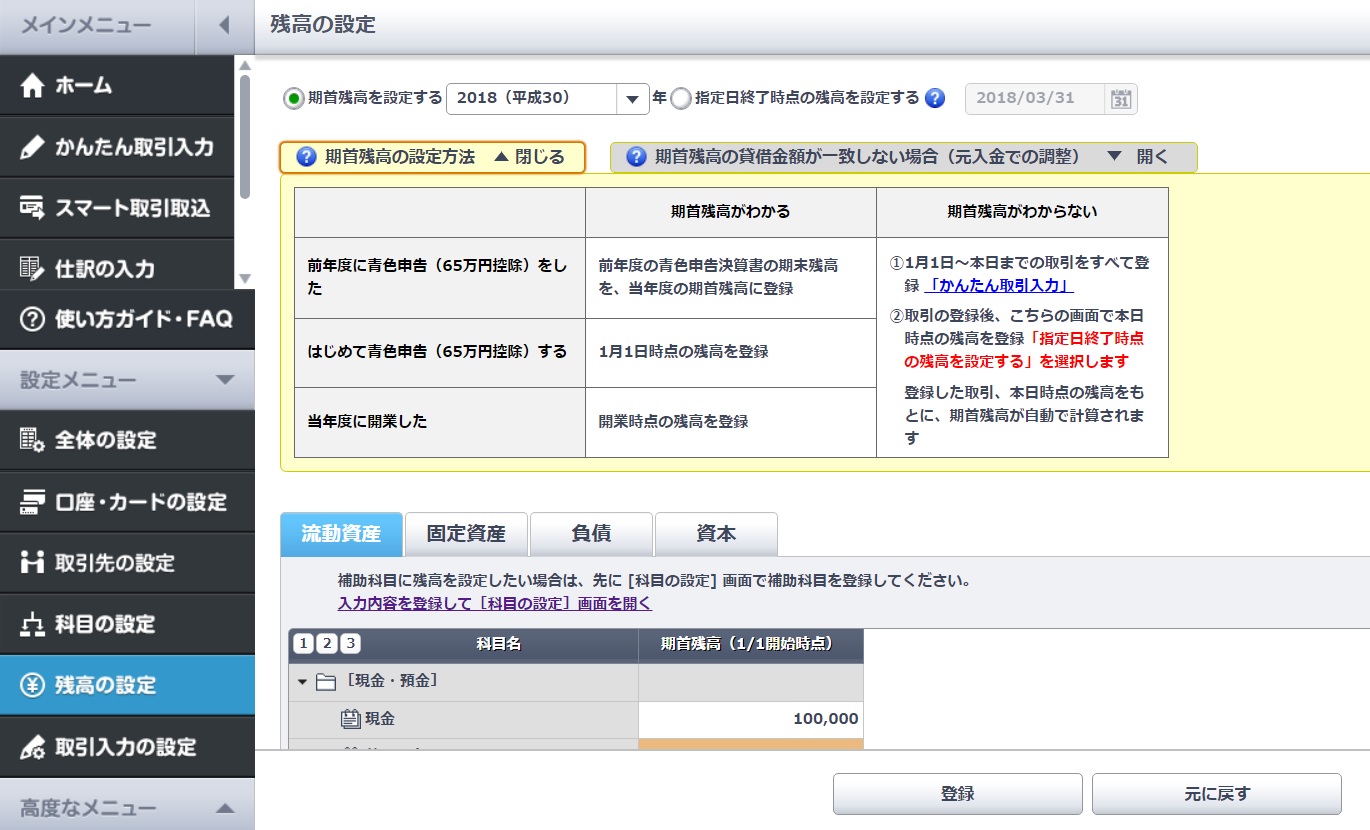

期首残高を入力する方法

開業時点の残高を割り出すのが簡単な場合には、通常通り期首残高を入力すればOKです。

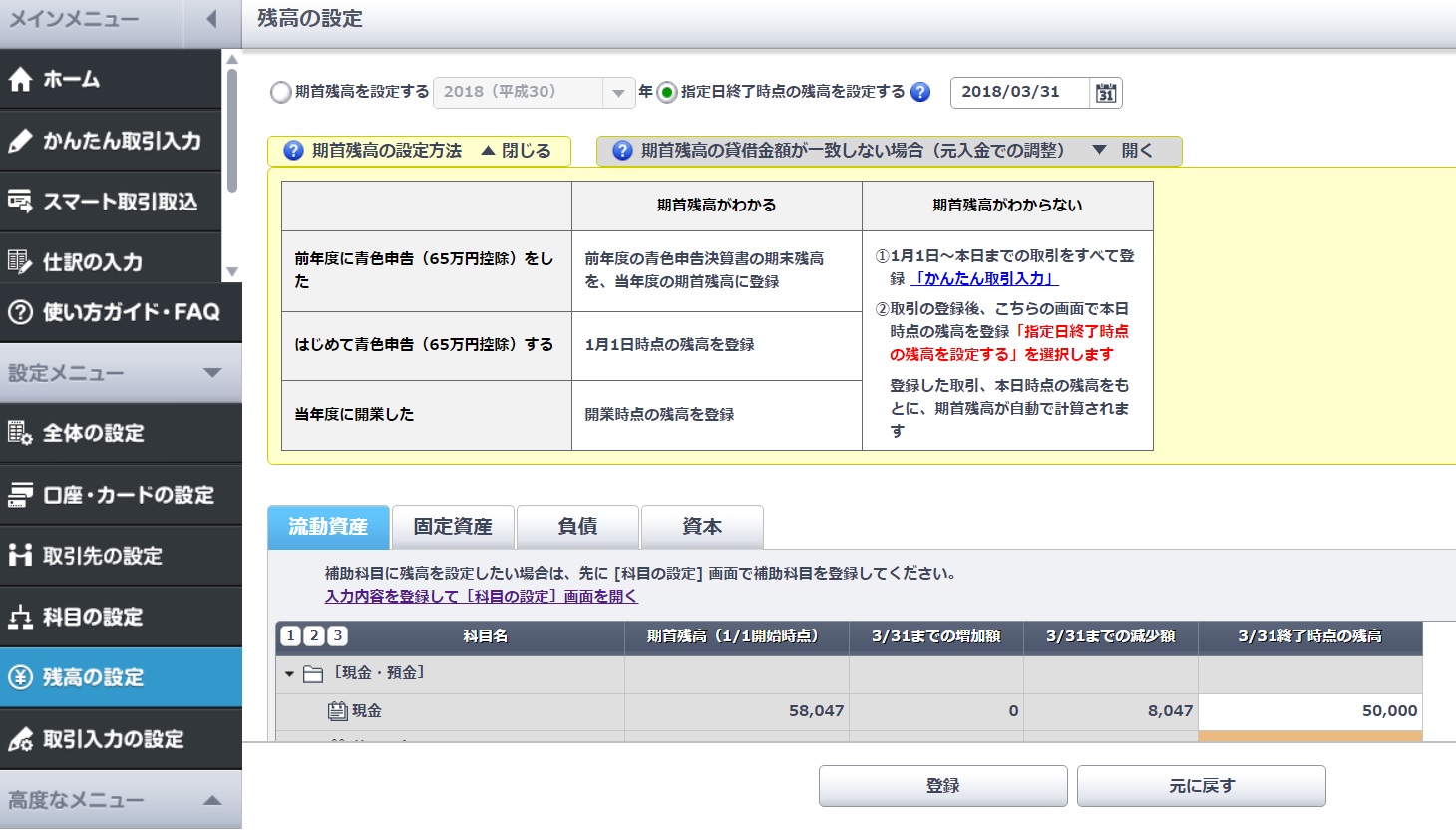

期首残高を入力する場合には、「設定メニュー」⇒「残高の設定」で「期首残高を設定する」を選びます。

あとは先ほど説明した要領で、該当の勘定科目や補助科目に対して期首残高を入力しましょう。

引用元:弥生㈱

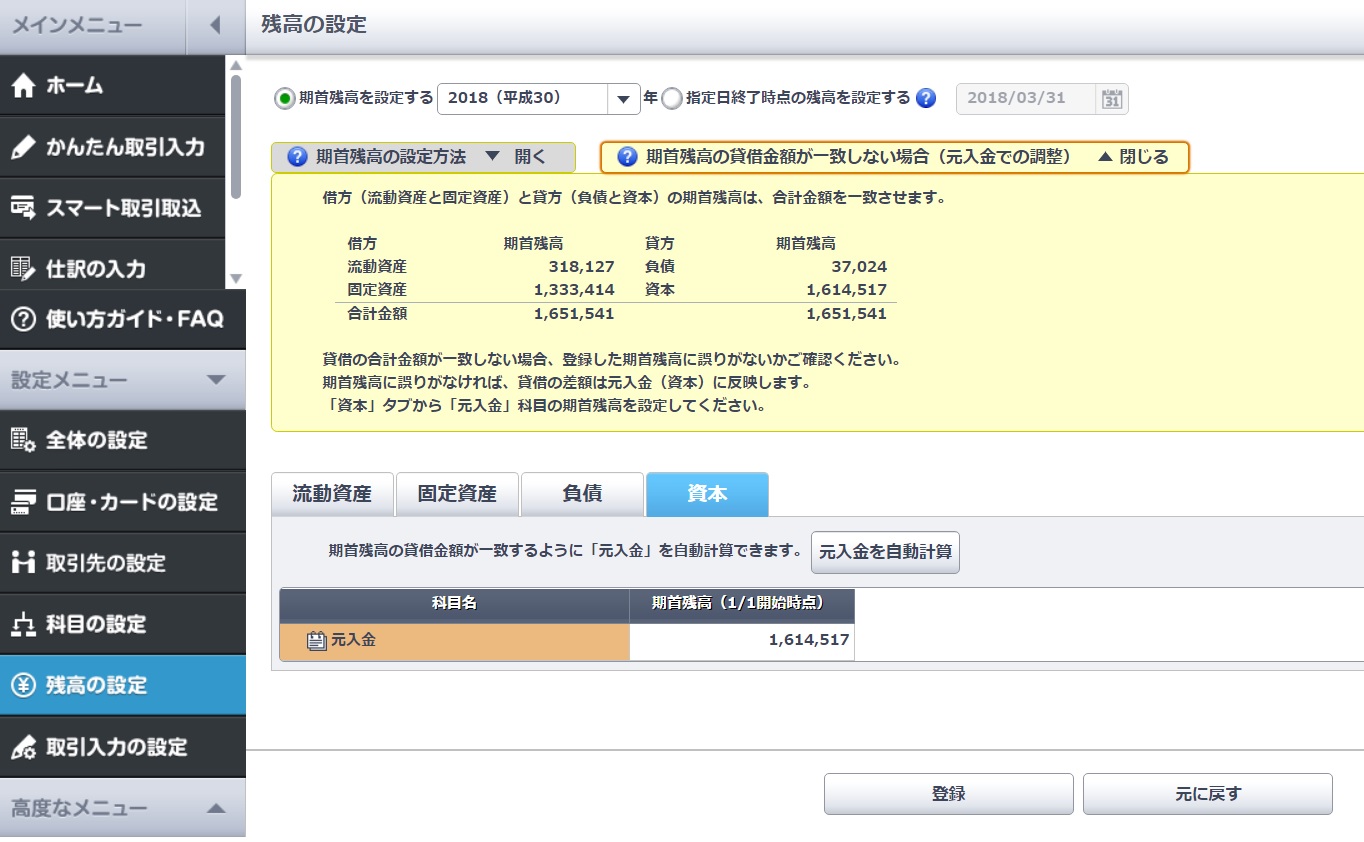

残高の入力が終わったら、資本タブの「元入金を自動計算」をクリックして元入金の期首残高を登録します。

『やよいの青色申告オンライン』では、元入金の期首残高は自動計算してくれるんですね。

引用元:弥生㈱

自分が指定する日の残高を入力する方法

ある一定の時間が経過したことで、開業時点の残高を割り出すのが難しい場合にとるといい方法ですね。

「先月末の残高ならすぐ分かるんだけどなぁ」といったものがありませんか?

そういった勘定科目があれば、この方法で設定してみましょう。

例えば、3月末時点の残高で処理する場合を考えてみましょう。

まず、その勘定科目に関わる仕訳を、3月末の分まで一通り入力します。

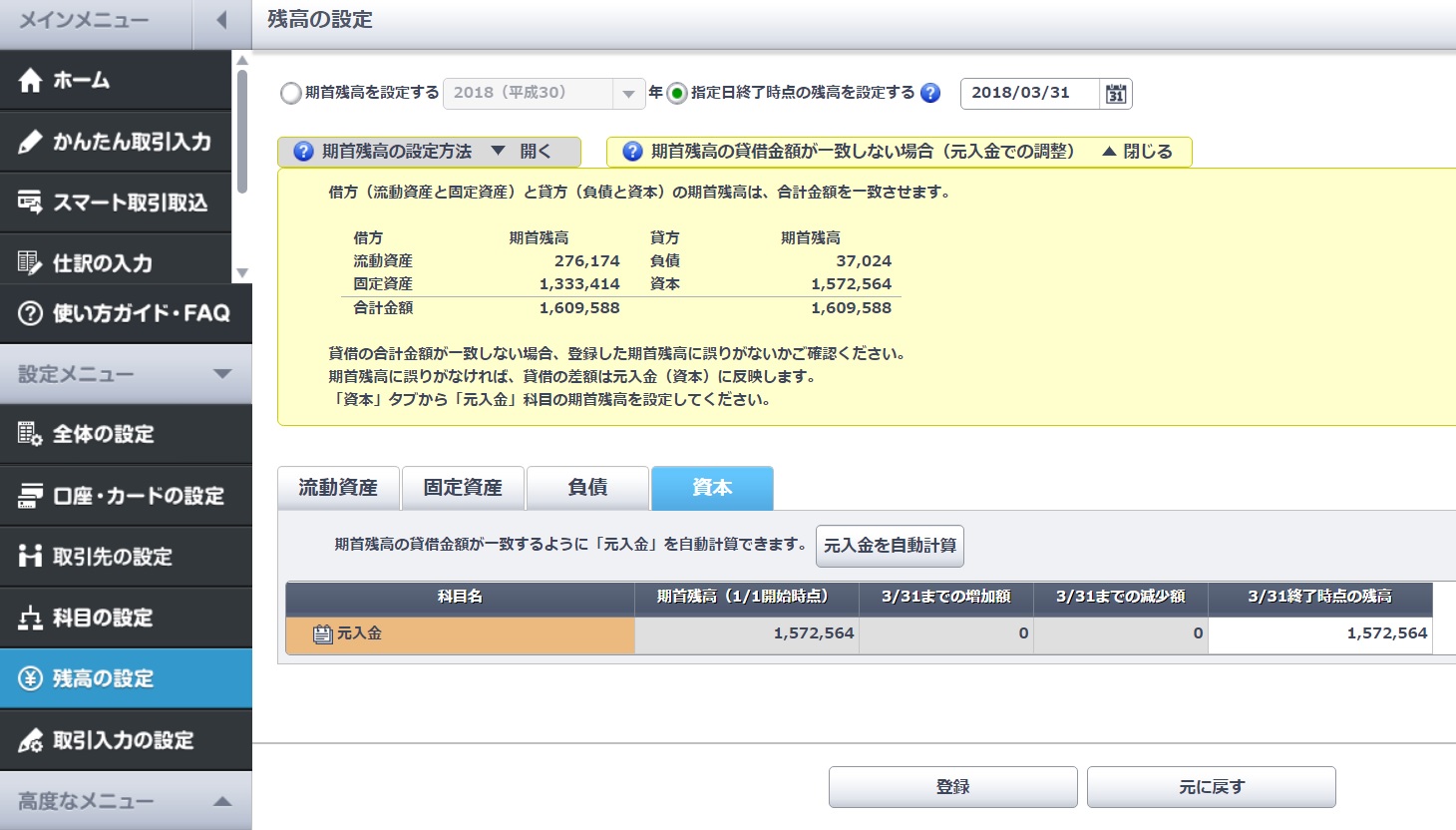

次に、「設定メニュー」⇒「残高の設定」で、「指定日終了時点の残高を設定する」を選び日付を3月末に設定します。

そして、該当の勘定科目や補助科目について3月末の残高を入力します。

すると、期首残高が自動で逆算されます。

逆算された期首残高がマイナスになっていたらおかしいので、もう一度3月末の残高を確認しましょう。

引用元:弥生㈱

それが終わったら、資本タブの「元入金を自動計算」で貸借を一致させます。

引用元:弥生㈱

期首残高を設定するにあたって

期首残高に何を入力すればいいか、イメージできました?

『やよいの青色申告オンライン』では、期首残高を設定するのに補助的な機能もあるのでありがたいですね。

期首残高が分からなくてもある時点の残高から期首残高を逆算してくれたり、元入金を自動で計算してくれたり。

自力でやろうと思えばできますけど、特に逆算はやろうと思ったら面倒ですからね。

他の会計ソフトではこういった補助機能はありません。

ちなみに、基本的には開業した時の期首残高が設定できればそれ以降は繰越していくので、次の年度にあえて期首残高を設定することはありません。

この記事を参考にして、開業時の期首残高の設定を乗り切りましょう。